За банките и хората

Ивайло Яйджиев, Прогресивен форум

Три предложения за ограничаване на финансовите рискове

В момента в България се развива банкова криза, която е абсолютно стандартна и извадена от учебниците. Много експерти (правилно) и още повече политици (още по-правилно) казват верни неща като „проблемът е в ликвидността” и „банките нямат реални проблеми”, но не обясняват точно какво имат предвид в детайли. Моята цел тук е да именно да обясня какво точно се случва, за да разберем защо не е сериозен проблема, както и да нахвръля след това някои потенциални следващи стъпки. Още в началото две уговорки: първо, тук анализът е финансов и изключва всякакви политически игри и/или криминални прояви; второ, първата част е щрихирана за не-специалисти (и съответно в най-класическите и изчистени модели) – ако сте запознати с термини като фракционално резервно банкиране, ликвидност или трансформация на падежи (maturity transformation), можете спокойно да я пропуснете.

-

Какво се случва, или защо за банките винаги има риск от bank run

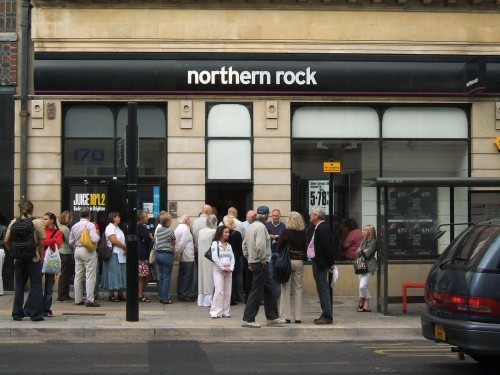

Първо, в момента наблюдаваме това, което на жаргон се нарича „bank run” – но за да разберем за какво точно става въпрос, нека се върнем една стъпка назад към функцията на банките. В сърцето на дейността на банката е набирането на краткосрочен капитал, за който тя плаща малко (традиционно, това са потребителските депозити) и раздаването на дългосрочни кредити срещу по-високи лихви. По този начин банката си изкарва печалбата от разликата между по-ниските лихви, които трябва да плати за пари, които са краткосрочни и съответно с по-малък риск и кредитите, които раздава за много по-дълги периоди от време. Депозитите са основен и евтин ресурс за банките именно защото обикновено могат да се изтеглят във всеки един момент от потребителите. Както усещате, това създава проблем – ако вземаш пари за кратък срок и ги раздаваш за дълъг срок, очевидно имаш потенциален риск (т.н. maturity mismatch).

Понеже банката раздава кредити, тя не държи огромни количества пари; всъщност от нейна гледна точка парите, които не са раздадени като кредити, са тежест, тъй като не генерират приходи. Съответно тя иска да раздаде възможно най-много от парите си – обаче трябва все пак да държи известна част на лице, за да разплаща депозити. В съвременните банки този процент типично е между 4% и 10%, като може и да е по-голям. Логиката е, че шансът некоордиранохората да поискат повече от 10% от депозитите си наведнъж е пренебрежително малък. Но при координирано теглене, банката, която добросъвестно е обещала веднага да изплаща депозитите на всички, реално може да изплати депозитите само на 10-15% от хората преди да ти свършат (наличните) пари; тогава банките затварят врати докато наберат още капитал.

Банка, която не може да изплаща депозити, се намира в една от две ситуации: липса на ликвидност или фалит. В горния случай говорим именно за липса на ликвидност – т.е. банката има достатъчно кредити в добро състояние, които да покрият депозитите, но понеже тези кредити са дългосрочни, а депозитите – краткосрочни, не може веднага да си набави този кешов капитал. Основна роля на централната банка като институция е да е буфер, който да подпомага банките в такива кризи. Ако банката обаче изведнъж осъзнае, че е раздала множество „лоши” кредити, които няма да бъдат изплатени или пък някои нейни активи са загубили сериозна част от стойността си (както при кризата в САЩ през 2008 г.), тогава банката седи пред фалит, т.е. нейните задължения към депозантите не се покриват от нейния кредитен портфейл.

В България, както всички правилно отбелязват, има ликвидна криза породена от координирано имасово теглене на депозити. Българските банки са с по-голям буфер, обикновено към 18-20% капитал, поради което и ПИБ можеше в петък да изплати над 800 млн. лв., наистина впечатляваща сума, при активи от около 9-11 млрд. лв. Но именно поради факта, че банките оперират с около 15-20% ликвиден капитал, това означава, че банката има проблеми дори и само 15-20% от депозитите да бъдат изтеглени наведнъж. За да се предотврати това има два механизма, които работят и в България – гаранция за всички депозити до 100 000 евро и централна банка, която по един или друг начин да бъде lender of last resort на затруднените банки. Българските банки са консервативни и имат сериозен кредитни портфейли, които покриват напълно и отгоре обещаните количества депозити за изплащане, т.е. кризата е породена от самото теглене, а не от проблеми в самата банкова система.

-

Какви са рисковете и как могат да се ограничат те

Понеже в случая говорим за неликвидни банки, може да изглежда парадоксално, но друг непосредствен риск освен продължаваща паника не съществува. В един или друг момент паниката ще се ограничи и банковата система ще продължи да функционира нормално. Рискът всъщност е в това, че продължаващата финансова паника може да се отрази върху реалната икономика през два основни канала. Единият е, че при временно ограничаване на финансовата дейност на банки, особено достъпа до депозити, се ограничава и икономическата дейност на тези лица (примерно, не могат да обслужват кредити или не могат да правят необходимите инвестиции), което намаля икономическия растеж.

Другият риск, доста по-сериозен, е средносрочен и е свързан с публичните финанси. Продължителна паника вероятно ще изисква краткосрочно наливане на публични ресурси в определени банки с ликвидни проблеми. За съжаление това идва в лош момент поради потенциалните дефицити, които се натрупват в сегашния бюджет. Те започват от „очакваните” като бюджетен дефицит над заложения заради твърде оптимистични прогнози за огромни скокове в събираемостта и хроничния недостиг на средства в здравеопазването, но към тях трябва да добавим твърде реалните проблеми с финансирането по основни еврофондове и неизвестната дупка в енергетиката. По изчисленията на Капитал, това са между 2 и 6 млрд. лв. в зависимост от размера на проблемите. При положение, че огромната част от току-що тегления заем ще отиде за покриване на стари задължения, дори и временните, но потенциално сериозни разходи за държавата за наливане на ликвидност в банките ще утежнят вече лошото фискално положение.

Това е реалистичен риск освен ако не се вземат някои превантивни мерки. Тези, които аз щрихирам отдолу са насочени към намирането на потенциални допълнителни средства за държавата; идеята е, че дори тези предпазни мерки, чрез самото си наличие, биха помогнали и за по-голямо доверие в настоящата паника, и за безболезнено временно справяне с бюджетни проблеми във втората половина на годината при наистина лошо развитие.

Организиране на междубанкови заеми: Стандартна тактика в такава ситуация е централната банка да събере заедно основните банки в страната и да обясни деликатно, че трябва да помогнат на банката с проблеми днес, за да не изпитат проблеми утре те самите. Изглежда нещо такова все пак се случва, въпреки че разбира се няма как да сме сигурни. По този начин се предотвратява поне отчасти нуждата от публични средства за подобряване на ликвидността; за съжаление българският междубанков пазар обаче не е много развит и това е само частично решение.

Увеличаване на тавана за теглене на дълг: По закон, за тази година България може да изтегли до 3.9 млрд. лв. заеми от международните капиталови пазари; вече изтеглихме 3 млрд. лв. при много изгодни лихви от 3.05% за 10-годишни облигации. Това оставя само 900 млн. лв. „буфер”, при неработещ парламент и враждуващи партии. Затова, както се говори и широко, е необходимо да се повиши този таван, за да се даде законодателната възможност при нужда да се търсят нови пазарни заеми без да има висящата несигурност (особено при служебно правителство без действащ парламент, който да приема подобни решения). С оглед изключително благоприятната ситуация на международните финансови пазари поради действията на ЕЦБ и донякъде на американския Федерален резерв, нов дълг не трябва да бъде изключен от потенциалните опции само поради законодателни пречки.

Споразумение за предпазна кредитна линия от МВФ, която да може да се тегли автоматично при нужда: С оглед нашия (и не само) опит с МВФ, това се разглежда едва ли не като „ядрена” опция, макар и да е публично лансирана от Бойко Борисов. Това, което обаче не се говори толкова широко, е че МВФ предприе серия от реформи след 1997 в отговор на Азиатската финансова криза, както и след 2009 г. поради глобалната финансова криза. В резултат на това, МВФ създаде нови кредитни инструменти, които не носят стигмата на „структурното приспособяване” от 1990-те и включват много малко задължения.

България може да догвори достъп до тези предпазни кредитни линии, без задължително да ги използва или да се съгласява на някакви сериозни външни изисквания. При достатъчно добра кандидатура например, можем да договорим т.нар. гъвкава кредитна линия; в такъв случай поради силни финансови показатели можем да използваме линия от няколко милиарда лева (размерът е предмет на договаряне). Това „удоволствие” си има цена, от около 0.25% от общата сума като то може да достигне няколко милиона лева.

Въпреки това е показателно, че до момента на нито една от трите страни с подобни споразумения (Полша, Мексико, Колумбия) не й се налагало всъщност да използва тази кредитна линия. Това говори, че дори самото й наличие представлява достатъчно успокоение за местните и глобалните финансови пазари.

Тези три мерки или комбинация от тях биха ограничили същественият риск от това кризата на банкова ликвидност да остави страната без фискални буфери и „на нула” седмици преди да излязат наяве сериозни проблеми с бюджета. Самото им присъствие значително увеличава възмоностите пред всяко следващо (служебно или не) правителство, а наличието на избор означава по-малко разходи.

Разбира се, това са мерки за кризата днес и кризата утре; фискалните проблеми, а и проблемите с банките дотолкова, доколкото са свързани и с тоталната липса на доверие в публичната сфера и политическото използване на някои от тях, са само симптоми породени от по-дълбоки причини. В дългосрочен план са необходими много сериозни реформи в здравната система, енергетиката, регулаторните органи; от своя страна те изискват нормално функционираща политическа система, но и активно общество. Все пак обаче конкретни предпазни мерки за ограничаване на непосредствените финансови рискове не изглеждат излишни.